اعتبار چک بازگشت

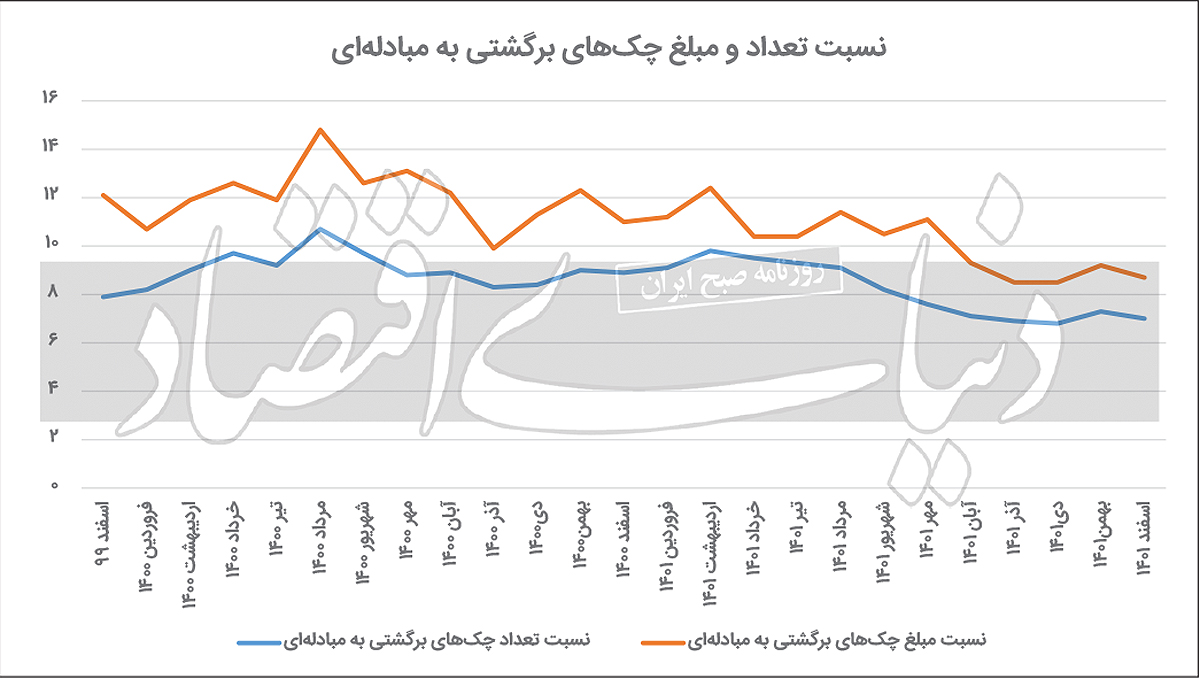

بهروزترینها– با شروع به کار چکهای جدید، سهم استفاده از این ابزار کاهش یافته بود، حال مطابق آمارها و با رفع موانع و مشکلات این ابزار، میزان استفاده از آن نیز رشد کرده است. افزایش استفاده از چک میتواند علامت بهبود تقاضا در اقتصاد نیز باشد. نکته دیگر اینکه سهم چکهای برگشتی از کل چکهای مبادلهشده در اسفند۱۴۰۱ به رقم ۷درصد رسیده است. این رقم نسبت به مدت مشابه سال قبل از آن یعنی اسفند۱۴۰۰، افت ۲واحد درصدی داشته است. به بیان دیگر، علاوه بر افزایش استفاده از چک در معاملات، سهم چک برگشتی کاهش یافته است. «دنیایاقتصاد» در کنار تحلیل آمارهای چک، ریسکهای معاملات اعتباری بنگاهها را تشریح کرده است.

حدود دو سال از اجرایی شدن قانون جدید چک میگذرد و جدیدترین آمارها حاکی از آن است که علاوه بر افزایش استفاده از چک، سهم چکهای برگشتی نیز کاهش یافته است. برخی از فعالان اقتصادی معتقدند که استفاده از چک صیادی نسبت به چک های سنتی سختتر شده، اما این سختی باعث شده است که اعتبار چکها رشد کند و سهم چکهای برگشتی نیز کاهش یافته است. به نظر میرسد که با افزایش اعتبار چک، میتوان برای وثایق بانکی نیز به این ابزار اعتماد بیشتری کرد.

بانک مرکزی در گزارشی، آمار مربوط به چکهای مبادلهای در اسفندماه سال۱۴۰۱ را منتشر کرد. بر اساس این گزارش، نسبت تعداد چکهای برگشتی به چکهای مبادلهای در اسفند سال قبل، به ۷درصد رسید. آمارها نشان میدهد که از کل تعداد چکهای مبادلهشده در اسفند۱۴۰۱، بیش از ۸میلیون فقره وصول شده و تنها ۶۰۷هزار فقره چک برگشت خورده است. بررسیها نشان میدهد که تعداد چکهای وصولشده در آخرین ماه زمستان۱۴۰۱، رشد داشته است. چراکه تعداد چکهای وصولشده در دی و بهمن این سال، بهترتیب ۶میلیون و ۱۴۶هزار و ۷میلیون و ۷۸۲هزار فقره بوده است.

مقایسه آمار اسفند۱۴۰۱ نسبت به آمار اسفند۱۴۰۰، میزان استفاده از چک حدود ۳۲درصد رشد کرده است. این موضوع میتواند دلالت بر رونق نسبی تقاضا در اقتصاد و افزایش استفاده از چکها پساز تغییرات شیوه صدور چکها داشته باشد. ازطرفی آمارهای مبالغ چکهای وصولشده در این بازه زمانی رشد کرده و میزان برگشتیها افت کرده است. از نگاه مبلغ نیز، مبلغ کل چکهای وصولشده در اسفند۱۴۰۱ به بیشاز ۵۳۶ هزار میلیارد تومان رسید. این درحالی است که در فروردین همان سال، این میزان حدود ۱۶۳هزار میلیارد تومان بوده است. البته باید اثر تورم بر مبالغ چکها را نیز در نظر گرفت.

بازگشت یار قدیمی به بازار

چک بهعنوان یکی از ابزارهای شناختهشده و معتبر در نظام پرداخت، نقش قابلتوجهی در تسویه مبادلات خرد و کلان ایفا میکند. طی دو دهه اخیر بهدلیل گسترش ابزار تجهیزات پرداخت الکترونیکی و توسعه سامانههای پرداخت جدید، تراکنشهای بانکی به سمت استفاده از سامانهها و ابزارهای الکترونیکی رفته است و به مرور زمان این ابزارهای جدید جایگزین ابزارهای سنتی مانند اسکناس و چک شدند. با این وجود نقش کلیدی و اهمیت کارکرد و امتیاز چک، علیالخصوص جایگاه اعتباری آن در مبادلات، باعث شده است این ابزار همچنان از مهمترین ابزارهای نظام پرداخت کشور به شمار رود. این نقش کلیدی باعث شده است آمار مربوط به این ابزار پرداخت از مدتها قبل منتشر شود. از سال۹۵ و با راهاندازی سامانه چکاوک از سوی بانک مرکزی، آمار چکهای مبادلهای از طریق سایت بانک مرکزی منتشر میشود.

این سامانه برای تسهیل انتقال اطلاعات چک و تسویه بینبانکی راهاندازی شد و کاهش مدتزمان تسویه بینبانکی، اعمال نظارت متمرکز توسط بانک مرکزی بر جریان گردش وجوه و اعمال کنترلهای قانونی و مقرراتی از نتایج عملیاتی شدن این سامانه است. بررسی آمارها نشان میدهد که در اسفندماه۱۴۰۱، استفاده از چک به بیشترین مقدار خود در طول سال گذشته رسید و از این نظر رکورد جدیدی را ثبت کرد. با این افزایش در میزان استفاده از چک بهعنوان ابزار پرداخت، مبلغ چکهای وصول شده نیز رکورد زد و به رقم ۵۳۶ هزار و ۷۰۰میلیارد تومان رسید. از سوی دیگر، بررسی آمارها نشان میدهد که نسبت مبلغ چکهای برگشتی به مبادلهای در این ماه به ۷/ ۸درصد رسید. از آبان سال گذشته، این نسبت در ادامه روند نزولی خود به زیر ۱۰درصد باقی ماند و به این ترتیب در نیمه دوم سال۱۴۰۱، به استثنای مهرماه، زیر ۱۰درصد ثبت شده است.

آمار چکهای وصولی در پایان۱۴۰۱

بانک مرکزی بهصورت ماهانه با انتشار آمار چکهای مبادلهشده در سطح کشور، وضعیت کلی استفاده از این ابزار مالی را ارائه میکند. نهاد سیاستگذاری پولی ایران با انتشار تازهترین آمار چک در اسفندماه۱۴۰۱، این اطلاعات را بهروز کرد. این گزارش تازه جزئیاتی مانند تعداد و مبلغ چکهای مبادلهشده و همچنین تعداد و مبلغ چکهای وصولشده و برگشتی را به تفکیک استانهای کشور ارائه میکند. بر اساس آخرین گزارش منتشرشده از سوی بانک مرکزی، آمارهای مربوط به مبادلات چکی در اسفند سال قبل نشان میدهد که در اسفندماه۱۴۰۱، در کل کشور بیش از ۸میلیون فقره چک به ارزشی بالغبر ۵۳۶هزار و ۷۰۰میلیارد تومان وصول شده است که نسبت به ماه قبل از نظر تعداد و مبلغ به ترتیب ۳درصد و ۳/ ۱۶درصد افزایش داشته است.

در این ماه از کل تعداد و مبلغ چکهای مبادلهشده به ترتیب ۹۳درصد و ۳/ ۹۱درصد وصول شده است. درصد تعداد و مبلغ چکهای وصولشده در بهمنماه۱۴۰۱ به ترتیب معادل ۷/ ۹۲درصد و ۸/ ۹۰درصد و در اسفندماه۱۴۰۰ به ترتیب برابر ۱/ ۹۱درصد و ۸۹درصد بوده است. از سوی دیگر، در اسفندماه۱۴۰۱، در استان تهران بیش از ۷/ ۲میلیون فقره چک به ارزشی حدود ۲۷۳هزار میلیارد تومان وصول شد که از نظر تعداد ۸/ ۹۳درصد و از نظر ارزش ۱/ ۹۳درصد از کل چکهای مبادلهای وصول شده است. در این ماه در بین سایر استانهای کشور، بیشترین نسبت تعداد چکهای وصولی به کل چکهای مبادلهای در استان، به ترتیب به استانهای گیلان با ۶/ ۹۴درصد، البرز با ۷/ ۹۳درصد و مازندران با ۴/ ۹۳درصد اختصاص یافته است و استانهای خراسان شمالی با ۸/ ۸۸درصد، کهگیلویه و بویراحمد با ۸۹درصد و چهارمحال و بختیاری با ۶/ ۸۹درصد، پایینترین نسبت تعداد چکهای وصولی به کل چکهای مبادلهشده در بین استانها را به خود اختصاص دادهاند.

در آخرین ماه سال۱۴۰۱ همچنین، در بین سایر استانهای کشور، بیشترین نسبت ارزش چکهای وصولی به کل ارزش چکهای مبادلهای در استان، به ترتیب به استانهای البرز (۵/ ۹۳درصد)، گیلان (۳/ ۹۲درصد) و هرمزگان (۹۲درصد) اختصاص یافته است. ازطرفی استانهای قم (۷/ ۷۱درصد)، کهگیلویه و بویراحمد (۸۴درصد) و خوزستان (۳/ ۸۴ درصد) کمترین نسبت ارزش چکهای وصولی به کل ارزش چکهای مبادلهشده در استان را به خود اختصاص دادهاند.

آمار برگشتیها در پایان ۱۴۰۱

در اسفندماه۱۴۰۱، در کل کشور بالغبر ۶۰۷هزار فقره چک به ارزشی بیش از ۵۱هزار میلیارد تومان برگشت داده شده که نسبت به ماه قبل از نظر تعداد ۴/ ۱درصد کاهش و از نظر مبلغ ۹/ ۸درصد افزایش داشته است. در این ماه، از کل تعداد و مبلغ چکهای مبادلهشده به ترتیب ۷درصد و ۷/ ۸درصد برگشت داده شده است. درصد تعداد و مبلغ چکهای برگشت دادهشده در بهمنماه۱۴۰۱ بهترتیب معادل ۳/ ۷درصد و ۲/ ۹درصد و در اسفندماه سال۱۴۰۰ به ترتیب برابر ۹/ ۸درصد و ۰/ ۱۱درصد بوده است. در اسفندماه۱۴۰۱ در استان تهران بیش از ۱۸۱هزار فقره چک به ارزشی بالغبر ۲۰هزار میلیارد تومان برگشت داده شد که از نظر تعداد ۲/ ۶درصد و از نظر ارزش ۹/ ۶درصد از کل چکهای مبادلهای برگشت داده شده است.

منبع: دنیای اقتصاد