تغییر جهت تورم انتظاری؟

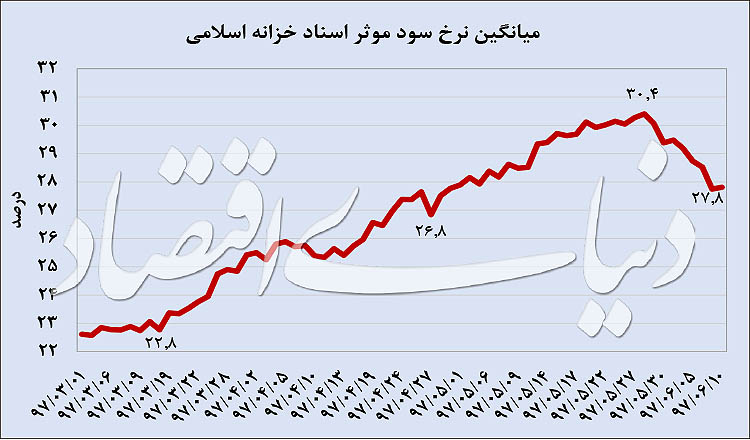

موبنا – کاهش نرخ سود بازار بدهی نشانه مثبتی در فضای ابهامآلود اقتصاد کشور محسوب میشود. در ماههای ابتدایی سال، نرخ سود بازار بدهی ارقامی حدود ۲۲ درصد را تجربه میکرد، اما همزمان با ملتهب شدن بازارها مسیر افزایشی در پیش گرفت. مروری بر بازدهی بازارهای موازی از ابتدای سالجاری بهخوبی نشان میدهد چرا سود اوراق خزانه با وجود ریسک پایین، چندان مورد اقبال سرمایهگذاران نبود. در این مدت، سکه ۱۵۰ درصد، دلار ۱۲۵ درصد، سهام بیش از ۴۰ درصد و مسکن حدود ۳۲ درصد بازدهی داشتهاند که انگیزهای برای نگهداری ابزارهای کمریسک موجود در بازار بدهی باقی نمیگذاشت. اما طی روزهای اخیر روند نرخ سود «اخزا»ها کاهشی شده که دو پیام مهم دارد: نخست آنکه از نگاه سرمایهگذاران، سایر بازارها فاصله زیادی تا سقف خود ندارند و سود اوراق بدهی با ریسک بسیار پایینتر برای آنها جذابتر شده است. همچنین، محدود شدن انتظارات از سودآوری در بازارهای سفتهبازی نظیر ارز، طلا و ملک که ارتباط مستقیمی با روند تورم دارد، تاکید میکند انتظارات تورمی در اقتصاد کشور در حال تعدیل است.

نرخ سود اوراق موجود در بازار بدهی که از اواسط خردادماه، در مسیر افزایشی قرار گرفته بود و طی روزهای پایانی مرداد در میانه کانال ۳۰درصدی نوسان میکرد، از ابتدای شهریورماه، بار دیگر در مسیر کاهشی قرار گرفت. به این ترتیب به نظر میرسد به دنبال کاهش انتظار از سودآوری سرمایهگذاری در بازارها و انتظارات تورمی به دلایل متعدد، شاهد حرکت نقدینگی به سمت بازار بدهی بهعنوان بازار با ریسک کمتر هستیم. وضعیتی که نشان از افزایش جذابیت این بازار برای سرمایهگذاران دارد و میتواند پتانسیل مثبتی پیشروی بازار بدهی قرار دهد. همزمان با رالی پرشتاب در تمامی بازارهای مالی، شاهد کاهش جذابیت سرمایهگذاری در اوراق بدهی بودیم. امری که نرخ سود در این بازار را از محدوده ۲۲ درصدی تا بیش از ۳۰درصد افزایش داد. بهعبارت دقیقتر، بازارهای ارز، سکه، مسکن و حتی سهام از ابتدای سال جاری روند صعودی قدرتمندی را تجربه کردند و همین مساله سودهای محدود ابزارهای موجود در بازار بدهی را با وجود ریسک پایین غیرجذاب کرده بود. در یک نگاه اجمالی، از ابتدای سال سکه بالای ۱۵۰ درصد، دلار حدود ۱۲۵ درصد، بورس بیش از ۴۰ درصد و بازار مسکن بالاتر از ۳۲ درصد بازدهی داشتند.

بنابراین طبیعی بود سودهای زیر ۲۵ درصدی بازار بدهی و پول چندان جذابیتی نداشته باشند. همین مساله باعث شد تا اوراق بدهی که براساس مکانیزم بازار قیمتگذاری میشود، با افت قیمتی مواجه شوند. رابطه معکوس میان قیمت و سود اوراق بدهی باعث شد نرخ بهره اسناد خزانه به ارقامی بالای ۳۰ درصد نیز در اواخر مرداد برسد. از ابتدای شهریور اما روند نرخ سود در بازار بدهی تغییر پیدا کرد و به محدوده ۲۷ درصد بازگشت. این مساله میتواند دو پیام مهم در خود نهفته داشته باشد.نخستین مساله آن است که اقبال مجدد سرمایهگذاران به بازار بدهی بهعنوان یک گزینه کمریسک، نشان میدهد بهتدریج ریسک سرمایهگذاری در بازارهای موازی افزایش یافته است. به این معنا که پس از جهشهای سنگین بازارهای مزبور، فعالان اقتصادی فاصله این بازارها تا سقف قیمتی خود را آنچنان زیاد نمیدانند تا گزینه کمریسکی با سود نزدیک به ۳۰ درصد را در بازار بدهی رها کرده و سرمایهگذاری در بازارهای دلار، سکه، مسکن یا حتی سهام را ترجیح دهند. این پیام مثبتی است که نشان میدهد بازارهای سفتهبازی ارز، طلا و ملک با کاهش جذابیت میان فعالان اقتصادی مواجه شدهاند.

از سوی دیگر، همواره رابطه مستقیمی میان بازدهی بازارهای سفتهبازی و نرخ تورم وجود دارد. به این معنا که انتظارات از افزایش تورم باعث رشد قیمتها در این بازارها میشود. بنابراین و با توجه به آنکه فعالان اقتصادی نسبت به اوجگیری مجدد بازارهای مزبور تردید دارند و به سمت بازار کمریسک بدهی حرکت کردهاند، به نظر میرسد انتظارات تورمی نیز رو به کاهش است. این دومین پیام تغییر کانال نرخ سود در بازار بدهی است. دو شاهد برای این ادعا میتوان متصور شد، یکی تطبیق قیمت بسیاری از کالاهای مصرفی با نرخهای کنونی دلار که انباشت تورمی محدودی را نشان میدهد. دوم اختلاف تقریبا صفر نرخ بازدهی میان سررسیدهای بلندمدت و کوتاهمدت اوراق بدهی است. لازم به توضیح است که بالاتر بودن نرخ سود اوراق بلندمدت نسبت به کوتاهمدت نشانگر بالا بودن انتظارات تورمی است و بالعکس.در این میان روز گذشته خبرهایی درخصوص پذیرش بیش از ۱۲هزار میلیارد تومان اوراق اسناد خزانه اسلامی جدید در فرابورس ایران به بازار مخابره شد. اوراقی که در چهار سررسید مختلف منتشر و پذیرش شده و با عرضه در بازار بدهی، سبب افزایش حدود ۲۸ درصدی ارزش این بازار خواهد شد.

پس از طی یک دوره باثبات در خردادماه برای اوراق اسناد خزانه اسلامی و قرار گرفتن نرخ سود این اوراق در سطوح ۲۰ تا ۲۲ درصدی، دلایلی همچون افزایش انتظارات تورمی در جامعه و رونق بازار سهام سبب شده بود تا عدم جذابیت نرخهای موجود در بازار بدهی برای فعالان بازار و کوچ نقدینگی موجود در این بازار به سمت بازار سهام قیمت این اوراق را کاهش دهد. این کاهش قیمت با توجه به رابطه معکوس میان قیمت و نرخ بازدهی، سود «اخزاها» را افزایش داد. این افزایش نرخ تا میانه کانال ۳۰ درصدی ادامه پیدا کرد. افزایش جذابیت بازار بدهی برای سرمایهگذاران اما بار دیگر سبب شد تا از اوایل شهریورماه، شاهد افزایش اقبال به این بازار باشیم. این اقبال عمدتا از سوی بازیگران خرد بازار صورت گرفته است. بهطوری که نگاهی به روند تغییر مالکیت این اوراق در روز گذشته نشان از جابهجایی حدود یک میلیارد تومانی «اخزا»ها از پرتفوی معاملهگران حقوقی به سبد سهام حقیقیها دارد. اصلاح قیمت سهام از دلایل حرکت نقدینگی به سمت بازار بدهی است.

۴ «اخزا»ی جدید فرابورسی میشوند

روز گذشته، فرابورس ایران خبر از پذیرش ۴ سررسید جدید اسناد خزانه اسلامی در این بازار داد. به این ترتیب بر اساس قانون بودجه سال ۱۳۹۷ سری جدید اسناد خزانه اسلامی در نمادهای «اخزا۷۰۳»، «اخزا۷۰۴»، «اخزا۷۰۶» و «اخزا۷۰۷» در بازار ابزارهای نوین مالی فرابورس پذیرش شد. اوراق جدید مذکور جمعا به ارزش ۱۲۲ هزار و ۷۰۲ میلیارد و ۷۳۲ میلیون ریال توسط وزارت امور اقتصادی و دارایی به نمایندگی از دولت در اواخر خردادماه سال جاری به منظور تسویه بدهیهای بند (ب) تبصره (۵) قانون بودجه سال ۹۷ کل کشور منتشر شده است. در میان این سری اسناد خزانه اسلامی که مبلغ اسمی هر ورقه آن یک میلیون ریال است، تنها یک نماد یعنی «اخزا۷۰۷» که تعداد کل آن ۳۰ میلیون ورقه است، در شهریورماه سال ۹۸ سررسید میشود. مدت سه اوراق دیگر در نمادهای «اخزا۷۰۳»، «اخزا۷۰۴» و «اخزا۷۰۶» بیش از دو سال است که در سال ۹۹ شاهد سررسید شدن این دسته از اوراق خواهیم بود. به این ترتیب «اخزا۷۰۳» به تعداد بیش از ۴۰ میلیون و ۳۹۳ هزار ورقه در ۲۱ خردادماه جاری منتشر شده و با توجه به اینکه مدت آن ۲۸ ماهه است در ۲۱ مهرماه سال ۹۹ سررسید میشود. «اخزا۷۰۴» نیز به تعداد بیش از ۲۴ هزار و ۴۴۱ میلیون ورقه در ۲۲ خردادماه جاری منتشر شده دارای مدت ۳۱ ماهه است و تاریخ سررسید آن ۲۲ دیماه سال ۹۹ خواهد بود. حجم اوراق پذیرش شده در فرابورس ایران در نماد «اخزا۷۰۶» نیز با سررسید ۲۳ تیرماه ۹۹، بالغ بر ۲۷ میلیون و ۸۶۸ هزار ورقه است. در این میان بررسیها نشان میدهد با ورود این ۴ سررسید اسناد خزانه اسلامی، شاهد افزایش حدود ۲۸ درصدی ارزش بازار بدهی (در مجموع بورس و فرابورس) خواهیم بود.

مروری بر مزیتهای بازار بدهی

پیش از این «دنیای اقتصاد» در گزارشهای متعدد خود به بررسی مزیتهای توسعه هرچه بیشتر بازار بدهی پرداخته است. این بررسیها نشان میدهد اوراق موجود در بازار بدهی از مزایای ویژهای همچون ریسک نقدشوندگی پایینتر، ریسک نکول صفر، نرخ سود موثر بیشتر، ایجاد اثر تورمی به مراتب پایینتر نسبت به دیگر بازارها و همچنین مصون بودن از ریسکهایی که نظام بانکی را تهدید میکند، برخوردار است.نقدشوندگی بالا در بازار بدهی: باید توجه داشت وضعیت اقتصادی کشور سبب شده است تا اکثر سرمایهگذاران با نگاهی کوتاهمدت به سرمایهگذاری بپردازند. در این میان نقدشوندگی از اهمیت ویژهای برای صاحبان سرمایه برخوردار است. یکی از مهمترین ویژگیهای اوراق موجود در بازار بدهی نیز نقدشوندگی بالا است. این ویژگی اوراق بدهی را میتوان با نگاهی ساده با اوراق مشارکت عرضه شده توسط بانکها دریافت. در صورتی که سرمایهگذار بازار بدهی تصمیم به نقد کردن اوراق خود قبل از سررسید کند، علاوه بر سود کوپن (درخصوص اوراق کوپندار)، رشد قیمتی این مدت اوراق را نیز کسب میکند. علاوه بر این نقدشوندگی بالای اوراق بدهی سبب میشود تا هر زمان که سرمایهگذار تمایل داشته باشد، اوراق موجود در پرتفوی خود را با نرخ موجود در بازار به فروش برساند. درخصوص اوراق مشارکت اما در صورت تمایل به نقدکردن پیش از تاریخ سررسید، سودی کمتر از آن دارنده اوراق میشود.

اثر تورمی به مراتب پایینتر: جهش نقدینگی از ۵۷۴ هزار میلیارد تومان در سال۹۲ به بیش از ۱۵۲۸ هزار میلیارد تومان در پایان خردادماه سال جاری، نشان از نابسامانی پولی در کشور دارد. نقدینگی دو راه را میتواند پیش بگیرد. ورود به بخش تولید که رشد اقتصادی را به دنبال خواهد داشت یا ایجاد تورم با ورود به بازارهای سفتهبازانه. باید توجه داشت در صورت ورود این حجم از نقدینگی به بازار ارز، سکه یا مسکن، افزایش تورمی امری قطعی خواهد بود. در این میان اما راهکاری که برای جلوگیری از این اتفاقات تورمی سنگین دیده میشود، استفاده از ظرفیتهای بورس اوراق و سهام است. بازار سرمایه، جزو معدود بازارهایی است که با جذب نقدینگی، اثر تورمی به مراتب کمتری را به دنبال دارد؛ چرا که این نقدینگی سرگردان در صورتی که جذب بازار سرمایه شود، میتواند با افزایش سرمایهگذاری، به کارگیری نیروی کار بیشتر و افزایش تولید و صادرات را به دنبال داشته باشد. موضوعی که در نهایت به رشد و رونق بیشتر اقتصادی میانجامد. به این ترتیب توسعه بازار بدهی علاوه بر کمک به تامین مالی شرکتها، تسویه بدهی دولت و کل اقتصاد باعث میشود اثرات تورمی افزایش نقدینگی در اقتصاد کاهش پیدا کند. در این شرایط در صورتی که با فرهنگسازی درست، زمینه شناساندن این بازار به عموم مردم فراهم شود، شاهد کاهش فعالیتهای سفتهبازانه در دیگر بازارها نظیر بازار سکه، طلا و حتی مسکن خواهیم بود. بازارهایی که آثار تورمی شدیدی را برای اقتصاد هر کشور به دنبال دارند.ریسک نکول صفر اوراق بدهی: تجربه موفق سررسید ۲۱ مرحله اوراق خزانه اسلامی در بازار بدهی حاکی از ریسک نکول صفر در این بازار است. بهطوری که اوراق بدهی معامله شده در بازار سهام تاکنون حتی یک ریال بدهی یا نکول نیز نداشتهاند. مصونیت بازار بدهی از ریسکهای پیرامون بانکها: در شرایط کنونی، نظام بانکی کشور با ریسکهای متعددی روبهرو است که منابع درآمدی بانکها را مورد تهدید قرار میدهد. بازار بدهی اما از چنین ریسکی مصون بوده و از شرایط مطلوبتری برای ورود نقدینگی برخوردار است.

مروری بر اوراق بدهی دولتی

«اسناد خزانه» از مهمترین ابزارهایی هستند که در کشورهای گوناگون از سوی دولتها و بانکهای مرکزی جهت اعمال سیاستهای اقتصادی و تنظیم بازارهای پول و سرمایه مورد استفاده قرار میگیرند. در ایران نیز یکی از ابزارهای مالی نوینی که در چند سال گذشته از سوی دولت جهت تسویه بدهی دولت منتشر شده، اسناد خزانه اسلامی است. به این ترتیب اسناد خزانه اسلامی از ابزارهای مالی با ماهیت بدهی بوده که بدون کوپن سود منتشر میشود و هدف اصلی از انتشار آن، مدیریت بدهیهای دولت است.اسناد خزانه اسلامی در تاریخ ۸ مهر ۹۴ با انتشار «اخزا۱» کلید خورد که به نوعی آغاز رسمی بازار بدهی در کشورمان محسوب میشود. پیش از این، عمده اوراق منتشرشده در قیمتهای ثابت و تقریبا بدون اثرگذاری واقعی عرضه و تقاضا معامله میشدند. تاکنون ۲۶ مرحله اوراق اسناد خزانه اسلامی با سررسید میانمدت و دو مرحله اوراق اسناد خزانه اسلامی با سررسید کوتاهمدت تحت عنوان «سخا» به بازار عرضه شده است. ۶ مرحله اسناد خزانه اسلامی بانکی تحت عنوان «سخاب» نیز در فرابورس ایران مورد پذیرش قرار گرفته است. در این میان با سررسید اغلب این اوراق، در حال حاضر ۱۶ مرحله از اسناد خزانه اسلامی و یک مرحله اوراق اسناد خزانه اسلامی بانکی (سخاب) در فرابورس ایران مورد معامله قرار میگیرند.

منبع: دنیای اقتصاد |فاطمه اسماعیلی