تکرار رونق تورمی بورس؟

بهروزترینها– بورسیها انتظار دارند همانند تجربیات پیشین که بر همگرایی همیشگی رشد قیمت سهام با تورم صحه میگذارد، امسال نیز در صورت شدت گرفتن انتظارات تورمی شاهد ورود سیلآسای سرمایهها به بورس برای در امان ماندن از گزند تورم باشیم. واقعهای که در نزدیکترین تجربه، طی سالهای ۹۸ و ۹۹، رشد بیش از ۳۰۰درصدی شاخص کل بازار سهام را به دنبال داشت. با این حال برخی از کارشناسان نگاهی متفاوت به اثرات احتمالی تورم بر عایدی سهامداران در سال۱۴۰۱ دارند. این گروه معتقدند عدم ترمیم قدرت خرید و توان پسانداز عموم مردم در سالهای گذشته و همزمان با آن تحمیل فشار عمده تورم در سمت هزینه شرکتها و عدمرشد متناسب قیمتهای فروش بهدلیل مداخلات احتمالی سیاستگذار میتواند شرایطی عکس را برای فعالان تالار شیشهای رقم بزند.

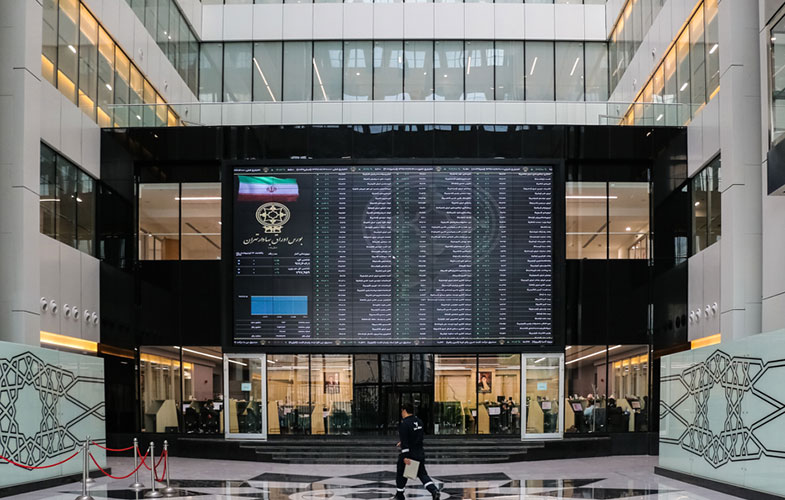

بازار سهام در ایران بهطور تاریخی همبستگی بالایی با نرخ تورم و متعاقبا تغییرات قیمت ارز دارد. نگاهی به گذشته بورس نشان میدهد که طولانیترین و پربازدهترین دورههای رونق این بازار دقیقا همزمان با تورمهای سنگین بازار سهام بوده است. همین امر سبب شده تا بسیاری بر این باور باشند که با افزایش انتظارارت تورمی در وضعیت کنونی و جاماندن بازار ارز در سالگذشته از تورم میتوان انتظار رونق دوباره بازار سهام را داشت؛ این در حالی است که برخی از کارشناسان با ارائه دلائل و شواهدی این باور عمومی را نقض میکنند، اما اهالی بازار سرمایه از ناشران گرفته تا سهامداران خرد و کلان از تشدید انتظارات تورمی چقدر عایدی خواهند کرد؟

سایه تورم بر سر بورس دلاری

آیا اینبار هم بورس میتواند از افزایش ناگزیر تورم جان سالم بهدر ببرد و قدرت خرید سرمایهگذاران را حفظ کند و حتی از این کانال، سودی همانند ماههای نخست سال۹۹ را از آن سهامداران خود کند؟ این سوالی است که بیشتر فعالان بازار هماکنون به آن پاسخ مثبت میدهند. نگاهی به تحولات بازار سهام حکایت از آن دارد که اگر بخواهیم نگاهی گذشتهنگر بهعملکرد بازار سهام داشته باشیم جواب این سوال مثبت است. بازار سهام در شرایطی طی سالهای اخیر گذران عمر کرده که هر بار افزایش تند و تیز تورم در اقتصاد ایران را تاب آورده و بهراحتی توانسته بازدهی بیش از تغییرات تورمی قیمتها را به ثبت برساند. این در حالی است که در سایر بازارها عموما تغییرات قیمتها در این شرایط یا به پای تورم نرسیده یا در بهترین حالت توانسته تورم را پوشش دهد. بر همین اساس عدهای بر این باور هستند که اینبار نیز میتوانیم شاهد جبران تورم از مسیر سرمایهگذاری در بازار سرمایه باشیم؛ جبرانی که با افزایش تورم انتظاری تعداد امیدواران به آن بیش از گذشته شده است و آنها را به این باور رسانده که تورم در این شرایط نیز میتوان به نفع بازارها باشد. آنچه که این دسته از فعالان بازار را به باور یادشده رسانده این است که اولا به دلیل برخی تغییرات قیمت در سبد کالاهای اساسی انتظارات تورمی افزایش یافته و ثانیا بررسی اثرات متقابل قیمت ارز و تغییرات بازار سهام نشان میدهد که هر نوع جهش قیمت ارز و تورم شدید در جامعه به مرور در صنایع مختلف بورسی منعکس شده و توانسته حتی بازدهی بیش از بازده قیمت ارز را رقم بزند. این دیدگاه در شرایطی بیشتر اذهان عمومی را درگیر خود کرده که در سالگذشته تورم سبد مصرفی خانوار بیش از نرخ ارز در طول ۱۲ماه منتهی به فروردین ۱۴۰۱ افزایش داشته است. بررسیهای «دنیایاقتصاد» نیز نشان میدهد که ارز در طول یک سالاخیر تنها به اندازه نیمی از تورم کالاها و خدمات افزایش داشته و همین امر انتظارات برای رشد قیمت دلار را بیشتر کرده است. اگرچه ممکن است که چنین اتفاقی لزوما رخ ندهد و قیمت ارز در بازار به شکل دستوری کنترل شود با این حال باید این نکته را هم در نظر بگیریم که احتمال افزایش نقدینگی در طول این سال نیز امری کاملا محتمل است. بر این اساس بسیاری انتظار دارند که نیاز دولت به پاسخگویی در مقابل تعهدات آن افزایش بیش از هزار هزار میلیاردتومانی در سطح نقدینگی کشور ایجاد کند و بر همین اساس قیمت ریال در مقابل پولهای خارجی باز هم تضعیف شود. عواملی از این دست را برخی از فعالان بازار بهعنوان دلیل جذابیت بورس در سالجاری تلقی میکنند.

زیر ذرهبین شاخص

همانطور که پیشتر اشاره کردیم نگاهی دقیقتر به پیشینه تاریخی بازار سهام حکایت از آن دارد که با هر بار افزایش تورم و رشد قیمت ارز، بازار این اتفاق را به فالنیک گرفته و تقاضا برای سهام را به موازات افزایش قیمتها و بعضا با اندکی تاخیر افزایش داده است. بهدنبال این اتفاق نیز امکان آن فراهم شده تا بسیاری از فعالان بازار به شرط ورود و خروج بهموقع در این بازار سودی بسیار بیشتر از تورم کسب کنند. این اتفاق چگونه رخ میدهد؟برای پاسخ به این سال باید این واقعیت را همواره پیش چشم خود داشته باشیم که در طول دهههای اخیر کسریبودجه پای ثابت تمامی برنامه اقتصادی دولتها بوده و تقریبا هیچ دورهای یافت نمیشود که در آن دولتها مجبور به افزایش پایه پولی نشده باشند، در مقابل اما وظیفه حفظ ارزش پول ملی نیز در تمامی این سالها بر روی دوش قوه مجریه سنگینی میکرده و دولتها همواره مجبور بودهاند تا در غیاب افزایش سطح بهرهوری در اقتصاد و رونق تولید برای نیل به این هدف به ارزپاشی در بازار مربوطه اقدام کنند. در چنین شرایطی هر بار که درآمد ارزی دولتها کم شده آنها از فشار بر فنر قیمت ارز بازماندهاند؛ تورم به یکباره رشدی قابلتوجه را به ثبت رسانده و قیمت ارز به مانند اواخر دوره روسای جمهور پیشین به یکباره رشد کرده است. در چنین شرایطی نهتنها ارزش جایگزینی سهام (که به دلیل بالا بودن نرخ بهره در ایران و نبود سود اقتصادی در سالهای رکود در قیمت سهام منعکس نمیشود) به یکباره افزایش یافته بلکه سود شرکتها نیز در هماهنگی با تورم بیشتر شده و زمینه را برای رشد قیمت سهام فراهم کرده است. نگاهی به سابقه قیمتی بسیاری از نمادهای بازار سهام حکایت از آن دارد که تمامی آنها در سالهای ۸۳، ۹۱ تا ۹۲ و ۹۷ تا ۹۹ رشد قابلتوجهی را از این بابت داشتهاند، در واقع اگر بخواهیم بهطور خلاصهتر بگوییم بازار سهام در ایران بهروزی خود را بیشتر از ناحیه تورم مشاهده کرده است تا رونق تولید و افزایش تکنولوژی یا بهرهوری.

جهان وارونه در ایران

مطالعه وضعیت بورس تهران مطابق با آنچه که گفته شد نشان میدهد که بازار سهام کشور ما دقیقا وضعیتی برخلاف بازارهای سهام در کشورهای مطرح با بازارهای سهام باسابقه دارد. برخلاف بورس تهران، هنگامی که در کشورهایی نظیر ایالاتمتحده یا بریتانیا خبری از رکود تورمی یا تورم به گوش میرسد بازارها اگرچه ممکن است اندکی افزایش قیمت را بر برخی از نمادها تجربه کنند با این وجود بهسرعت به اخبار تورمی واکنش نشان میدهند و در مسیر افت قیمتها و شاخصها گام برمیدارند. در حالحاضر آنچه که در بیشتر بورسهای آمریکایی، آسیایی و اروپایی رخ میدهد، شاهدی بر این مدعا است. دلیل این امر را میتوان در وضعیت بازار سهام و روند بلندمدت اقتصاد آنها جستوجو کرد. در بسیاری از این کشورها در وهله نخست به دلیل پایینبودن ساختاری نرخ بهره و بالا بودن سود اقتصادی، به سبب آنکه قیمتها همواره به ارزش جایگزینی نزدیک هستند، تکاپو برای رساندن قیمتها به ارزش ذاتی چندان بالا نیست و در وهله دوم نیز انتظارات بازار چندان با تورم همساز نشده است. در این کشورها به سبب آنکه سرمایهگذاران و فعالان اقتصادی سود خود را از سرمایهگذاری در شرکتهای بهرهور و رو به رشد بهدست میآورند هر نوع عامل تورمی که متعاقبا سیاستهای ضدتورمی بانکهای مرکزی را بهدنبال خواهد داشت، در این بازارها بهعنوان عامل منفی در نظر گرفته میشود، چراکه سیاستگذاران پولی بهدنبال تلاش برای مهار تورم همواره نرخ بهره را افزایش داده و به سبب فوریتی که مقابله با افزایش سطح عمومی قیمتها دارد، عموما اقتصاد را درگیر رکودی نسبی میکنند.

در ایران اما چنین چیزی عموما رخ نمیدهد. تجربه سالهای اخیر حکایت از آن دارد که سیاستگذار به دلیل نوع نگاهی که به وظیفه خود در اقتصاد کلان دارد، همواره بر آن است تا با قرارگرفتن در نقش ناجی بازارها و با گردننهادن به خواست عمومی از افزایش قیمت پول یا همان بهره در اقتصاد سر باز زند. این شرایط سبب میشود تا دولت زیر بار افزایش قیمت استقراض نرفته و صرفا سعی کند تا با اتخاذ سیاستهای تسکینی نظیر برداشت از صندوق توسعه ملی برای حمایت از بازارها به نجات قیمتها بپردازد. در این شرایط طبیعی است که بازار آنهم در شرایطی که ریسکهای سیستماتیک نظیر ریسکهای سیاسی و قانونی بالا است، در نبود چشمانداز رشد اقتصادی بهدنبال صید فرصتهای تورمی باشد؛ اتفاقی که در ایران تاکنون افتاده است.

تکراری اما متفاوت

بنا بر آنچه که شرح داده شد، طبیعی است که در شرایط کنونی بسیاری از فعالان بورسی برای رونق تورمی دیگری خود را آماده کنند. ذهنیت فعالان بازار سهام نشان میدهد که آنها انتظار دارند تا همچنان آفتاب صعود قیمتها در بازار سهام از شرق طلوع کند، با اینحال نظرات متفاوتی نیز در اینخصوص وجود دارد. کارشناسانی که بیراه نیز نمیگویند. بنا بر این نگاه در تمامی دورههای قبلی تورم و افزایش قیمت ارز به جز سالهای ۹۷ تا ۹۹، در مدتهای ۶ تا ۷ ساله دورههای رونقی ایجاد شده است که سبب شده تا قدرت خرید مردم در سایه افزایش دستوری دستمزدها و سرکوب قیمت ارز در داخل تا حد زیادی ترمیم شود.

بهعلاوه در تمامی این ادوار قیمت دلار افزایشی بین دو تا ۴ برابری را تجربه کرده است؛ این در حالی است که بهای ارز در سالهای ۹۶ تا ۹۹ تقریبا ۱۰ برابر شده و قیمت دلار را از میانه کانال ۳هزارتومانی به ۳۲هزارتومان در سال۹۹ رسانده است. در این میان تورم در سال۱۴۰۰ نیز رشدی دوبرابر رشد قیمت ارز در این سالداشته و بهطور بیوقفه به سیر سعودی آمار فقر افزوده است. مردم ایران ۴ سال اخیر را در شرایطی سپری کردهاند که بیکاری واقعی با در نظر گرفتن افرادی که دولت به سبب جویای کار نبودن از آمارها کنار گذاشتهاند، بیشتر شده و تقریبا هیچ مجالی برای بهبود قدرت خرید مردم نبوده است، در واقع بخش مهمی از درآمد خانوار ایرانی که این سالها صرف پرداخت اجارهخانه نمیشود، لاجرم به خرید مواد غذایی اختصاص مییابد و مردم عملا توان چندانی برای پسانداز ندارند. در این میان بسیاری از بنگاههای تولیدی تعطیل شده درحالیکه ایران طلاییترین سالهای خود را با داشتن جمعیت جوان سپری کرده است، از اینرو میتوان گفت که پول چندانی بهعنوان سرمایههای خرد درمیان ایرانیان باقی نمانده تا به مانند سالهای ۹۷ تا ۹۹ به سمت بازار سهام گسیل کنند. البته در همین بین باید این نکته را هم در نظر داشته که خروج سرمایه به سمت بازار رمزارزها بنا بر شنیدهها هماکنون بسیار بیشتر از سالهای قبل است و بخشی از زیاندیدگان در بورس و یا حتی تریدرهای حرفههای بهدنبال آن هستند که بازاری بدون دخالتهای دولت و ریسکهای تحمیلشده از سوی آن را بهعنوان مقصد سرمایه خود برگزینند. این بازار در شرایطی طی سالهای ۹۹ تاکنون جذاب شده که حتی ریزش سنگین این روزهای آن بسیاری را در مورد جذابیت این بازار اقناع کرده است، ضمن آنکه نگاه مداخلهجویانه سیاستگذار و احتمال کنترل شدید قیمتها در برابر صعود میتوان به عدمتناسب جدی میان هزینه و درآمد بنگاههای تولیدی بینجامد تا اثری معکوس از تورم را پذیرا باشند، از اینرو مطابق با آنچه که مخالفان تداوم رشد تورمی بازار فرض میکنند، میتوان گفت که با توجه به وضعیت کنونی اقتصاد و رقابت نسبی بازار خارجی با بورس تهران شاید بعید نباشد که انتظارات خود از این بازار را با سناریوهای مختلف تطبیق دهیم و بر اساس آن برای حضور هیجانی در بازارهای مختلف سرمایهگذاری تصمیم بگیریم.

منبع: دنیای اقتصاد