خروج کشور از رکود اقتصادی

بهروزترینها– محمد شیریجیان معاون اقتصادی بانک مرکزی در برنامه میزاقتصاد گفت: در محدود دورههایی بانک مرکزی رویکرد اقتصادی و سیاستهای خود را برای عموم مردم و فعالان اقتصادی تبین میکند، ولی دولت سیزدهم و مدیریت جدید بانکمرکزی سیاستهای اقتصادی خود را که نمونه آن سیاست تثبیت اقتصادی است، برای عموم مردم مشخص کرد، این سیاستی متعارف در مدیریت اقتصا کلان است.

وی افزود: سیاست تثبیت توسط بانک مرکزی اتخاذ شد که یکی از محورهای اساسی آن کنترل تورم است. در شرایطی که متغیرهای اقتصادی تلاطمهای زیادی دارند، مقام سیاست گذار پولی، سیاستهایی را اتخاذ میکنند تا متغیرهای اقتصادی را به ثبات برساند که این باعث پیش بینی پذیری متغیرهای کلان اقتصادی برای بنگاههای و فعالان اقتصادی میشود.

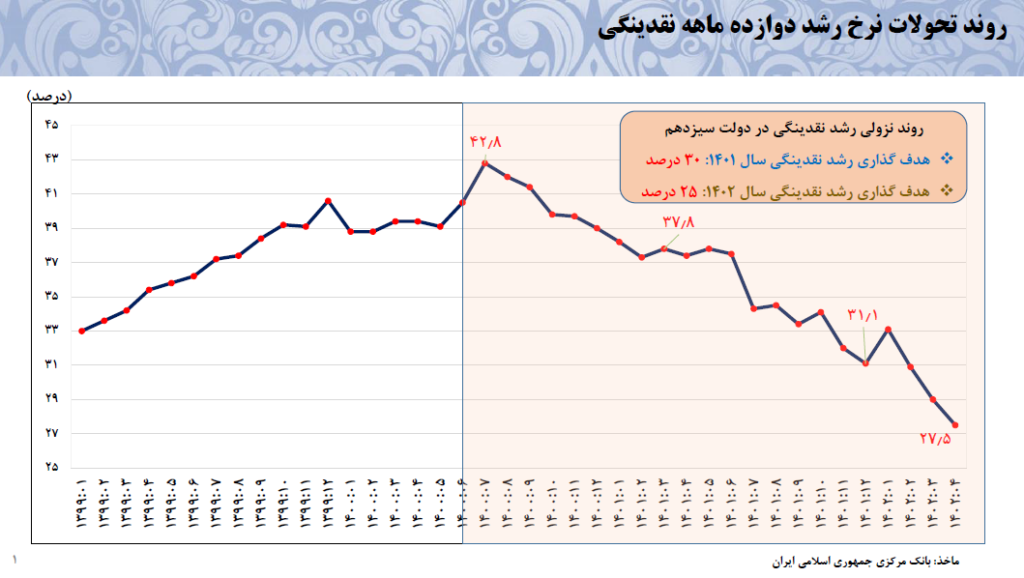

معاون اقتصادی بانک مرکزی بیان کرد: طی این سالها متغیرهای کلان اقتصادی نوسان زیادی داشتند به عنوان مثال متوسط رشد نرخ ارز در بازار غیر رسمی طی چهار سال اخیر حدود ۶۱ درصد بوده، اما همین متغیر در دهه ۸۰ به میزان ۲.۷ درصد رشد داشته است. میزان متوسط نرخ رشد نقدینگی در چهار سال اخیر منتهی به ۱۴۰۱ حدود ۳۳ درصد بوده، که این میزان در دورههای مختلف کمتر بوده است.

شیریجیان تاکید کرد: تورم متوسط در دهه ۸۰ به میزان ۱۴.۷ درصد بوده، ولی تورم در سالهای اخیر به حدود ۴۴ درصدرسیده است، تمامی عوامل گفته شده بیانگر این است که متغیرهای اقتصادی دارای تلاطمهای زیادی بودند، بنابراین سیاست تثبیت اقتصادی به عنوان یک سیاست متعارف بین المللی اتخاذ میشود تا این تلاطمها کنترل شود.

وی افزود: یکی از الزامات سیاست تثبیت کنترل نقدینگی و ارتقای ارزش افزایی آن است. متغیری که در میان و بلند مدت اثر میگذارد، نقدینگی است که رشد آن با رشد بخش واقعی اقتصاد هماهنگی ندارد که این منجر به ایجاد تقاضای کاذب خواهد شد و تقاضای کاذب منجر به تورم خواهد شد.

معاون اقتصادی بانک مرکزی تصریح کرد: یکی دیگر از الزامات این سیاست موضوع تنظیم گری و مدیریت بازار ارز است. تا تسویه در این بازار بر اساس مقررات انجام شود نه بر اساس قیمت گذاریهای کاذبی که در این بازار شکل میگیرد. مولفه بعدی تقویت نظارت، اصلاح نظام بانکی و ناترازی بانکها است مولفه چهارم، تنظیم مناسبات مالی میان دولت و سیستم بانکی است و مولفه پنجم بهبود انتظارات و گفتمان عمومی است به این معنی که سیاستهای بانک مرکزی برای مردم تبین شود تا به بهبود انتظارات کمک کند. تقویت نظارت، تحکیم حکمرانی و تنظیم گری در بازار پول، ارز و اعتبارات روح حاکم بر تمامی عوامل گفته شده است.

معاون اقتصادی بانک مرکزی با تکید بر اینکه رشد اقتصادی کشورمان طی ۲ سال گذشته بطور متوسط ۴.۲ درصد و این رقم در چهارسال منتهی به ۱۴۰۰ معادل ۶ دهم درصد بوده است گفت: حجم تجارت ایران در سال ۱۴۰۱ به ۱۷۳ میلیارد دلار رسید که تقریبا ۲ برابر سال ۱۴۰۰ است.

محمد شیریجیان تصریح کرد: از منظر اقتصادی و دیدگاه اقتصاددانان، اگر رشد سالانه اقتصادی کشوری بطور ۲ سال متوالی بالای ۳ درصد باشد آن کشور از شرایط رکود اقتصادی خارج شده است.

معاون اقتصادی بانک مرکزی همچنین با تاکید بر اینکه بر اساس برنامه کنترل نقدینگی بانک مرکزی طی ۲ سال و نیم گذشته، رشد نقدینگی به مقادیر هدفگذاری شده نزدیک شده است گفت: نرخ رشد نقدینگی از ۴۲.۸ درصد مهرماه ۱۴۰۰ با حدود ۱۵ درصد کاهش، در پایان تیرماه ۱۴۰۲ به ۲۷.۵ درصد رسیده که سطوح ماهانه آن نیز همچنان نزولی است.

وی اضافه کرد: رشد نقدینگی از ۴۸ درصد به ۲۷.۵ درصد رسیده است و با توجه به این که هدف رشد نقدینگی ۲۰ درصد است، به این هدف نزدیک شده ایم.

شیریجیان گفت: یکی از عواملی که موجب رشد نقدینگی بدون پشتوانه میشود، رشد سمت راست ترازنامه بانکها است و آن هم عمدتا از داراییهای بی کیفیتی است که جریان محو نقدینگی ندارند. بانک مرکزی با توجه به شاخصهای سلامت نظام بانکی، سقف رشد ترازنامه را برای هر بانک مشخص کرد و هر بانک به میزان سلامتی که دارد میتواند ترازنامه خود را رشد دهد و تا کنون به جز ۵ یا ۶ بانک بقیه بانکها طبق برنامه بانک مرکزی پیش میروند.

معاون اقتصادی بانک مرکزی تصریح کرد: ارزیابی رشد نقدینگی بانکها را با توجه به سقف مقداری که مشخص کرده بودیم، به صورت ماهانه ارزیابی میکنیم و اگر بانکی فراتر از میزانی که بانک مرکزی مشخص کرده رشد ترازنامه داشته باشد، بانک مربوطه جریمه میشود و اصطلاحا جریمه نرخ سپرده قانونی را اعمال قانون میکنیم.

این کارشناس پولی و بانکی بیان داشت: این بررسی دورهای است و ممکن است یک بانک در یک ماه بیشتر از میزان تعیین شده رشد نقدینگی داشته باشد، اما در ماه بعد طبق برنامه پیش میرود، به عنوان نمونه یک بانک ممکن است در خرداد رشد ترازنامه را رعایت نکرده باشد، اما در تیرماه آن را رعایت میکند.

وی افزود: در گذشته میزان رشد ترازنامه بانکها با درصد مشخص میشد، اما در حال حاضر برای هر بانک سقف عددی مشخص کرده ایم و به عنوان نمونه بانک الف میتواند یک هزار و ۵۰۰ میلیارد تومان در مرداد ماه رشد تراز نامه داشته باشد و هم اکنون هر سه ماه یک بار بانکها مورد بررسی قرار میگیرند تا میزان خطاها بررسی شود.

شیریجیان عنوان کرد: دارایی بانکها تنوعهای مختلفی دارند و کیفیت نقد پذیری نیز مختلف است و بانک مرکزی با توجه به کیفیت نقد پذیری دارایی ها، بانکها را آنالیز میکند و داراییهایی که به جریان اعتباری بانکها کمک نمیکند، آنها را خارج کرده و یک سقف برای هر بانک مشخص کرده ایم.

معاون اقتصادی بانک مرکزی ابراز داشت: ابزارهای جریمه دیگری هم داریم مانند معرفی مدیرعامل به هیات انتظامی بانک ها، محدودیت در سامانه سمات برای پرداخت تسهیلات و پذیرش تعهدات کلان و در آخر محدودیتهای جدی که در پرداخت تسهیلات کلان به اشخاص مرتبط صورت میگیرد.

وی افزود: بانکهایی که ناترازی نقدینگی و اضافه برداشت دارند و وارد فرایند احیا میشوند، آنها را کاملا اعمال ممنوعیت کرده ایم.

شیریجیان با تاکید بر اینکه ناترازی بانکها ناترازی ترازنامهای نیست، گفت: در واقع داراییهای آنها منجمد شده است؛ بنابراین چیزی که در رابطه با بانکها تحت عنوان ورشکستگی مطرح است، مشمول قاطبه نظام بانکی کشور نمیشود.

معاون اقتصادی بانک مرکزی ابراز داشت: برای کنترل نقدینگی سیاستهای دیگری نیز داشتهایم. یکی از سیاستهایی که با همکاری مشترک بین بانک مرکزی و دولت انجام شد، حساب مدیریت واحد خزانه کشور است که از تعداد ۳۰۰۰ دستگاه سال ۱۳۹۹ در حال حاضر ۳۸۰۰ دستگاه و از ۱۹ هزار ۶۰۰ حساب به حدود ۲۱ هزار و ۷۰۰ حساب رسیده است. این آمار از سال ۹۹ تا نیمه مرداد ۱۴۰۲ است که این حسابها نزد بانک مرکزی متمرکز شده است.

وی افزود: این نقدینگی از شبکه بانکی خارج شده و نزد بانک مرکزی متمرکز شده است. در ادبیات اقتصادی بینالمللی گفته میشود که نقدینگی دولت نباید به احتساب نقدینگی بیاید و باید نزد بانک مرکزی متمرکز شود.

شیریجیان در ادامه اظهار کرد: همین عامل هم موجب شد بانکهای کشور در مدت اخیر دچار تلاطمات نقدینگی شوند و این عامل در ناترازی نقدینگی بانکها موثر بوده است. این اقدام انتفاع زیادی دارد و با توجه به آثار بلندمدتی که این سیاست دارد، باید به قوت اجرا شود.

وی تاکید کرد: از سال ۱۴۰۱ حدود ۲۰۷ همت از سپردهها و حسابهای دولتی نزد بانک مرکزی سپرده شد. با توجه به اینکه بخش عمومی در اقتصاد کشور بخش بزرگی را تشکیل میدهد، نقدینگی این بخش از شبکه بانکی جمع شده است. همین موجب تلاطمات نقدینگی شبکه بانکی شده که در کوتاه مدت است و به زودی رفع میشود. البته ما اعتقاد داریم که بهتر بود مدیریت این موضوع و ابتکار عمل آن را به دست بانک مرکزی میسپردند تا بانک مرکزی با توجه به نقدینگی مورد نیاز شبکه بانکی انقباض و انبساط نقدینگی لازم را انجام میداد.

معاون اقتصادی بانک مرکزی با اشاره به اینکه تا به امروز دولت هنوز از تنخواه خودش استفاده نکرده است، گفت: در سال گذشته نیز دولت از تنخواه خود استفاده نکرد. این اتفاق مثبتی است که در دولت سیزدهم افتاده است. در چهار ماهه انتهایی دولت گذشته حدود ۵۰ همت از تنخواه دولت استفاده شد که در نیمه دوم سال ۱۴۰۰ که دولت سیزدهم آغاز به کار کرد، دولت این تنخواه را تسویه کرد. این مسئله یکی از اتفاقات مثبتی است که در تنظیم مناسبات مالی دولت و بانک مرکزی انجام شده است.

وی افزود: البته ممکن است در مقاطع زمانی بدهی دولت به بانک مرکزی اضافه شود، اما میزان سپرده دولت بیشتر از رشد بدهی دولت باشد. همین موجب شده که در سال ۱۴۰۱ تاثیر مثبتی که خالص مطالبات بانک مرکزی از دولت داشته بر پایه پولی مثبت ۱۸ درصد شود. یعنی پایه پولی ۱۸ درصد کاهش داشته است.

شیریجیان اظهار کرد: در ادبیات اقتصادی و گزارشهای سیاستی آن چیزی که بر تورم موثر است، نقدینگی است و بانک مرکزی به درستی تمرکز خود را بر کنترل نقدینگی گذاشته است. در اقتصاد تئوری معروفی تحت عنوان تئوری مقداری پول داریم که بیان میکند که بین رشد نقدینگی و رشد تورم در صورتیکه رشد اقتصادی تورم را تعدیل نکند، یک رابطه یک به یک وجود دارد. بر این اساس بانک مرکزی تمرکز خود را بر کنترل و مدیریت نقدینگی به عنوان یک متغیر مهم در تورم، گذاشته است.

وی با اشاره به اینکه در سال ۸۴ رشد پایه پولی منفی دو درصد و رشد نقدینگی ۳۴ درصد بوده است که عکس شرایط فعلی است، گفت: همیشه نوسانات پایه پولی بیشتر از نوسانات نقدینگی بوده است و این دو متغیر در بلندمدت با یکدیگر همگرایی دارند. مطالعهای انجام شده که نشان میدهد از سال ۱۳۴۰ تا ۱۴۰۱ رشد نقدینگی به طور متوسط ۲۶ درصد بوده و رشد پایه پولی ۲۳ درصد بوده است. یعنی یک همگرایی بین این دو متغیر در بلندمدت وجود دارد. پایه پولی در کنترل تورم محلی از اعراب ندارد، چرا که نقدینگی است که به عنوان تعهد عندالمطالبه مردم از بانکها میتواند قدرت خرید ایجاد کند و اگر رشد نقدینگی به اندازه رشد تولید نباشد میتواند منجر به تورم شود.

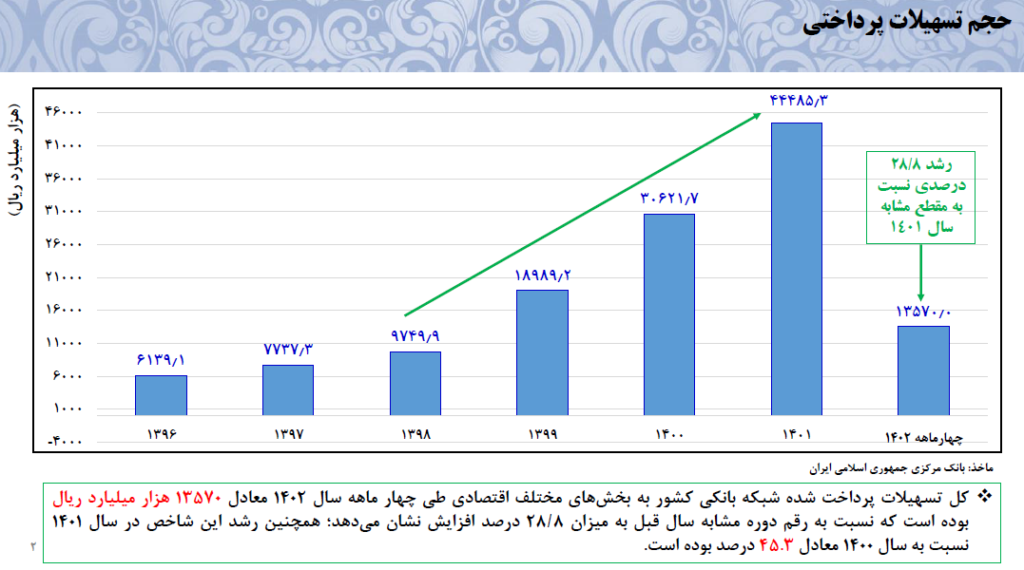

شیریجیان گفت: هدفگذاری ما در سال ۱۴۰۱ به میزان ۳۰ درصد بود که به ۳۱.۱ درصد رسیدیم. در همین سال رشد تسهیلات ما ۴۵.۳ درصد، رشد مانده تسهیلات ۳۷.۴ درصد بود. یکی از موضوعاتی که در همین سال به شدت روی آن تمرکز داشتیم تا بهرهوری نقدنیگی را افزایش دهیم در قالب هدایت اعتباری بود. در واقع اوراق گام هم که تاکنون ۶۵ همت از طریق آن تامین مالی کردیم، فقط ۵۲ همت از آن در سال ۱۴۰۱ بوده است.

وی افزود: ما در حالیکه به کنترل نقدینگی توجه داریم، به رشد تسهیلات و تامین مالی بخش واقعی اقتصاد هم توجه داریم. مثلا در همین نقدینگی ۲۷.۵ درصد چهارماهه، رشد تسیهلات ما ۲۸.۸ درصد بوده است. یعنی در عین حال تامین مالی و کنترل نقدینگی هم انجام شده است و از طریق دیگر با روشهای تامین مالی زنجیرهای، افزایش بهره وری نقدینگی را نیز داریم.

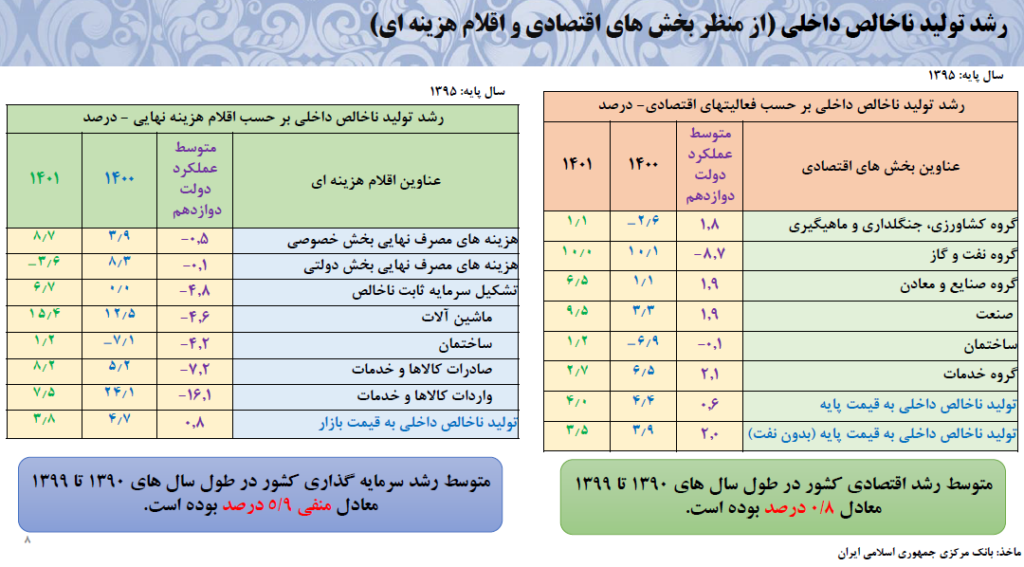

وی ادامه داد: رشد اقتصادی ما بر اساس اطلاعات بانک مرکزی در سال ۱۴۰۰ و ۱۴۰۱ به ترتیب ۴.۴ و ۴ درصد و متوسط ۴ سال منتهی به دولت سیزدهم یعنی در دولت دوازدهم، ۰.۶ درصد بود. یعنی متوسط این دو سال ۴.۲ درصد و آن چهار سال ۰.۶ درصد بوده که در واقع رشد اقتصادی دولت سیزدهم ۷ برابر چهار سال دولت قبل ثبت شده است.

شیریجیان اظهار داشت: گروه نفت و گاز هم در ۴ سال دولت قبل رشد منفی ۸.۷ درصدی داشته، اما در سال ۱۴۰۰ و ۱۴۰۱ بین دو تا ۱۰ درصد بوده است. عملکرد دولت دوازدهم در گروه صنایع و معادن نیز رشد ۱.۹ درصد بود، در حالیکه در سال ۱۴۰۰ حدود ۱.۱ درصد و در سال ۱۴۰۱ به ۶.۵ درصد رسید. همچنین رشد صنعت نیز ۹.۵ درصد بوده است. از سوی دیگر متوسط رشد اقتصادی از سال ۹۰ تا ۹۹ نیز ۰.۸ درصد بود که در سال ۱۴۰۱ به ۴.۲ درصد رسیده است. متوسط رشد سرمایه گذاری از سال ۹۰ تا ۹۹ هم منفی ۵.۹ درصد بود که در سال ۱۴۰۱ رشد سرمایه گذاری ما به ۶.۷ درصد رسیده است.

منبع: ایبنا